Индикаторы ранней диагностики ценовых «пузырей» на рынках недвижимости.

На стоимость недвижимости влияют ожидаемая потребительская полезность актива (в случае использования конечным потребителем) и генерирующие денежные потоки, активы, дисконтированные на требуемую норму доходности. В долгосрочной перспективе спрос на недвижимость определяется такими условиями, как уровень роста национального дохода и средний уровень доходности, а ее предложение будет зависеть от стоимости строительства, доступности земельных участков и качества предлагаемых к продаже объектов.

Однако ценообразование на рынке недвижимости имеет ряд особенностей, суть которых сводится к следующему:

- предложение объектов недвижимости всегда локально и ограничено;

- увеличение объемов предложения требует значительного времени (длинные производственные циклы в строительстве);

- динамика арендного дохода не всегда может совпадать с изменением других ценообразующих факторов;

- ценообразование на рынке сегментировано - отсутствует единая «площадка для совершения сделок»;

- ликвидность рынка ограничена из-за значительной стоимости единичных объектов недвижимости и высоких транзакционных издержек;

- большинство сделок зависит от привлечения заемных средств.

Улучшение общих экономических условий приводит к увеличению располагаемых доходов домохозяйств и финансовых средств корпораций. Растет уровень конечного потребления и объемов инвестирования, увеличивается спрос на жилую недвижимость. Расширение предпринимательства создает предпосылки для стимулирования спроса на коммерческую недвижимость и увеличения ее цены. В условиях устойчивого экономического роста среди инвесторов преобладают позитивные ожидания, результатом которых является уменьшение субъективных оценок инвестиционных рисков и снижение требуемой нормы доходности, что также приводит к росту цен на недвижимость.

Предложение на рынке недвижимости не может быстро реагировать на изменения спроса. Рост последнего в краткосрочной перспективе приводит к значительному повышению цен на вновь создаваемую недвижимость и ставок аренды недвижимости. Это привлекает дополнительных инвесторов в отрасль; увеличивается число реализуемых проектов. Для вывода нового объекта на рынок требуется значительное время. При этом распространение информации на рынке недвижимости происходит крайне медленно. Новые инвесторы, принимая решение об инвестировании, преимущественно ориентируются на данные «архивного времени» о высокой доходности уже функционирующих объектов. Данный оптимизм также способствует росту объема сделок с существующей недвижимостью. При определении цены инвесторы учитывают минимальную премию за риск, что приводит к уменьшению ставок капитализации и, как следствие, еще большему росту цен. Катализатором роста цен могут выступать действия рыночных спекулянтов.

По мере завершения новых проектов происходит увеличение предложения. В случае, если рост предложения не сопровождается сохранением позитивной динамики экономического развития, происходит коррекция цен на недвижимость. Наибольшее негативное влияние коррекции сказывается на проектах, которые начали осуществлять позже остальных, а также на финансовом положении инвесторов, которые приобрели готовые объекты, ориентируясь на минимальную премию за риск инвестирования. Степень коррекции будет зависеть от числа проектов, которые начали реализовываться либо были куплены по максимальным ценам в период от начала роста цен на недвижимость и до появления первых признаков перенасыщения рынка. Если период длительного роста цен сопровождается последующей существенной коррекцией, то имеются все основания говорить об образовании ценового «пузыря» на рынке.

Прогнозирование тенденций развития рынков недвижимости затруднительно. В условиях продолжительного роста цен на недвижимость информационная асимметрия носит скрытую форму: ни заемщик, ни кредитор не в состоянии оценить реальные риски проекта. Позитивными ожиданиями на рынке недвижимости «заражаются» банки. На фоне оптимизма инвесторов кредиторы снижают премию за риск. Большее количество потенциальных заемщиков получает доступ к финансовым ресурсам. Соответственно, инвестиционная активность на рынке возрастает. Банки снижают также требования к размеру залога (повышается коэффициент LTV), полагая, что рост его стоимости в будущем компенсирует риски дефолта. Это тоже способствует стимулированию инвестиционной активности.

Снижение стоимости предоставляемых кредитов приводит к падению доходности операций банков. Для компенсации своих потерь они стремятся еще больше увеличить объемы кредитования. Кроме того, многие крупные банки аффилированы с девелоперами/инвесторами и предоставляют им ресурсы на льготных условиях, что дополнительно увеличивает объем спекулятивного капитала на рынке со всеми вытекающими последствиями.

В России появятся настоящие кредитные карты

В России появятся настоящие кредитные карты Теневая экономика мира

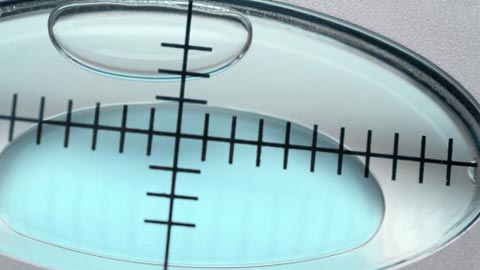

Теневая экономика мира По тонкому льду экономической стабильности

По тонкому льду экономической стабильности WORLD WIDE

WORLD WIDE